การทำธุรกรรมทางการเงินต่าง ๆ ไม่ว่าจะเป็นการจ่ายเงินเดือน การจ่ายค่าจ้าง ค่าบริการต่าง ๆ ล้วนเกี่ยวข้องกับภาษีหัก ณ ที่จ่าย ซึ่งเป็นภาษีที่ผู้จ่ายเงินมีหน้าที่หักไว้ ก่อนที่จะทำการจ่ายเงินให้แก่ผู้รับเงิน และนำค่าภาษีที่หักไว้นั้นส่งให้แก่กรมสรรพากรตามกฎหมาย

หลาย ๆ ครั้งผู้ประกอบการหรือบุคคลธรรมดาผู้ทำการจ่ายเงิน อาจเกิดความสับสนว่าต้องหักเท่าไหร่ ต้องยื่นแบบฟอร์มอะไร หรือมีข้อควรระวังอะไรบ้างที่ควรต้องตรวจสอบและทำให้ถูกต้องตามกฎหมาย

บทความนี้จึงรวบรวมทุกสิ่งที่ควรรู้เกี่ยวกับภาษีหัก ณ ที่จ่าย เพื่อให้ผู้อ่านสามารถจัดการเรื่องภาษีได้อย่างถูกต้องและสบายใจ

ภาพรวมของภาษีหัก ณ ที่จ่าย

การหัก ณ ที่จ่าย ก็คือวิธีการจัดเก็บภาษีรูปแบบหนึ่งที่กฎหมายกำหนดขึ้นเพื่อใช้เก็บภาษีจากผู้มีเงินได้หรือผู้ได้รับเงิน

ไม่ว่าจะเป็นบุคคลธรรมดาหรือนิติบุคคลก็ตาม โดยกฎหมายสั่งให้ "ผู้ที่จ่ายเงิน" (นายจ้าง หรือผู้ว่าจ้าง) ต้องเป็นคนหักภาษี "จากเงินที่จ่ายให้แก่ผู้รับเงิน" (ลูกจ้าง หรือผู้รับจ้าง)

ยกตัวอย่างเช่น

เวลาจ่ายเงินเดือน ค่าจ้าง หรือเงินได้อื่น ๆ ผู้จ่ายต้องหักภาษีและนำเงินจำนวนนั้นรวมและส่งให้แก่กรมสรรพากรเป็นรายเดือน โดยเงินที่ถูกหักไปนี้จะถือว่าเป็นการเสียภาษีล่วงหน้าของผู้รับเงินเอง

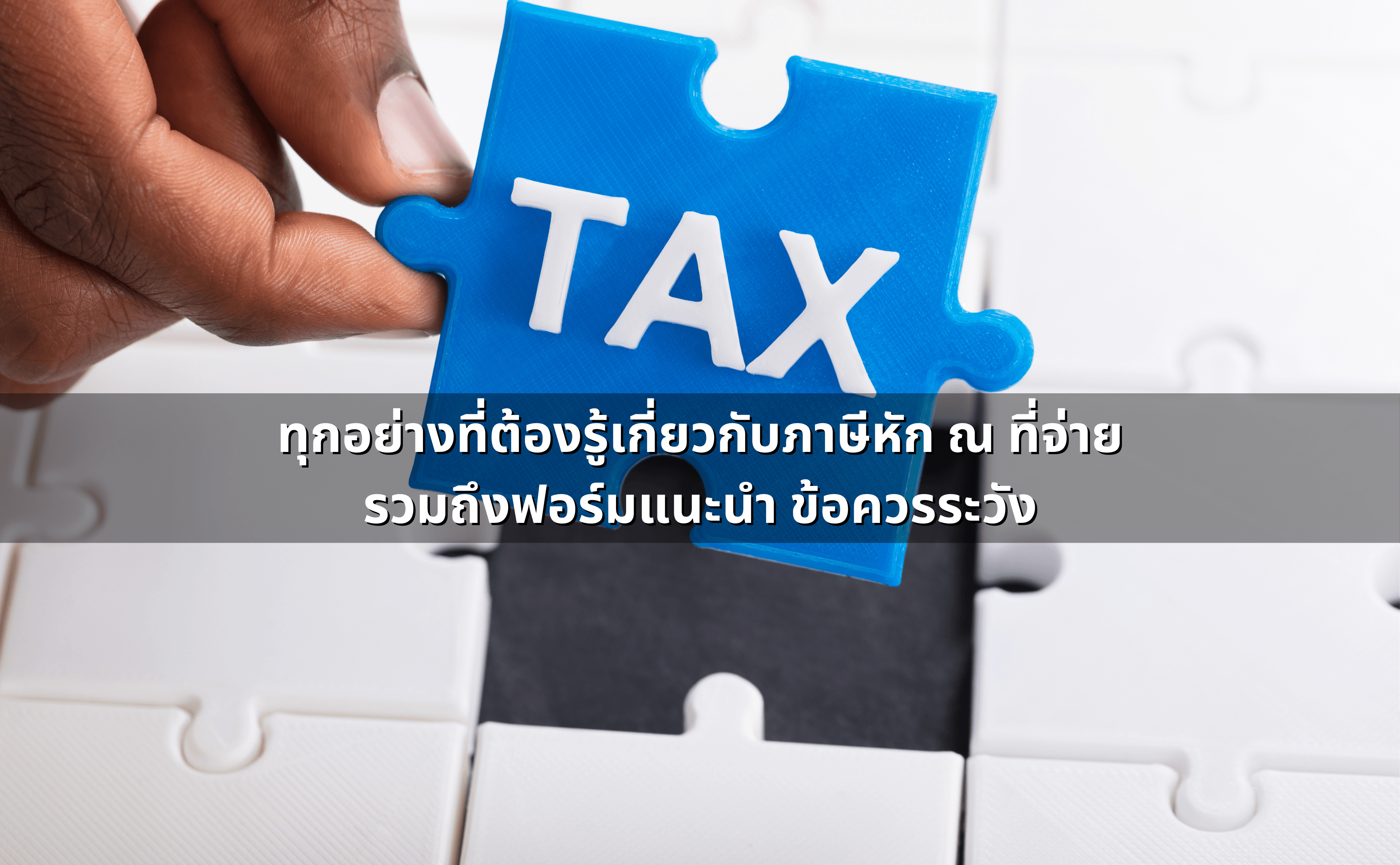

กล่าวคือ จะถือว่าผู้ถูกหักได้ทำการจ่ายภาษีไปแล้ว บางส่วน นั่นเอง และพอถึงเวลายื่นภาษีเงินได้ประจำปี ผู้ถูกหักก็สามารถนำภาษีที่ถูกหักไว้ดังกล่าวมาหักลบออกจากจำนวนภาษีที่ตนมีหน้าที่ต้องเสียได้ โดยอาจทำความเข้าใจได้ผ่านแผนภาพนี้

กลไกลของภาษีเงินได้หัก ณ ที่จ่าย

ควรแยกออกเป็น 2 มุมมอง ทั้งในมุมของผู้หักและมุมของผู้ถูกหัก ดังนี้ค่ะ

1) ภาษีเงินได้หัก ณ ที่จ่ายในมุมมองของ: เจ้าของกิจการ หรือผู้มีหน้าที่หัก

ในการหักภาษี ณ ที่จ่ายแต่ละครั้งนั้น ประมวลรัษฎากร มาตรา 50 กำหนดให้ผู้มีจ่ายเงินได้มีหน้าที่หักภาษีไว้ทุกครั้งที่มีการจ่ายเงิน โดยต้องหักตามหลักเกฑณ์ วิธีการ และเงื่อนไขที่กฎหมายกำหนด ซึ่งเงินได้แต่ละประเภทก็จะมีวิธีการคำนวณหักที่แตกต่างกันออกไป

ดังนั้นผู้จ่ายต้องทำการศึกษาและเข้าใจ "ประเภทเงินได้" ที่กฎหมายกำหนดให้หัก รวมถึง "ประเภทของผู้รับเงินด้วย" เนื่องจากมีผลต่อวิธีการที่ใช้ในการคำนวณหัก อัตราในการหัก และแบบฟอร์มที่ต้องใช้ในการนำส่งเงินจำนวนนั้นแก่กรมสรรพากร ซึ่งเดี๋ยวในบทความนี้เราจะมาพูดลงรายละเอียดแต่ละหัวข้อกันต่อไปค่ะ

วิธีการหักภาษี ณ ที่จ่าย (สำหรับผู้หักภาษี ณ ที่จ่าย)

ในมุมมองของผู้จ่ายเงินได้นั้น มีสิ่งที่ควรทำความเข้าใจเกี่ยวกับภาษีเงินได้หัก ณ ที่จ่าย ดังต่อไปนี้

1. ตัวเองเป็นใคร

อันดับแรกผู้จ่ายต้องทราบว่าตนเองมีสถานะเป็นบุคคลธรรมดาหรือนิติบุคคลในทางกฎหมาย

เนื่องจากแม้ประมวลรัษฎากรมาตรา 50 จะกำหนดให้ผู้จ่ายเงิน ไม่ว่าจะเป็นบุคคลธรรมดาหรือนิติบุคคล (เช่น ห้างหุ้นส่วนหรือบริษัท) มีหน้าที่ต้องหักภาษี

แต่อย่างไรก็ตาม ในทางปฏิบัติส่วนใหญ่แล้วนิติบุคคลผู้ทำการจ่ายเงินจะเป็นผู้มีหน้าที่ต้องหักภาษี ณ ที่จ่ายเป็นหลัก มีเพียงบางกรณีเท่านั้นที่กฎหมายกำหนดให้บุคคลธรรมดาผู้จ่ายเงินได้มีหน้าที่ต้องหักภาษี ณ ที่จ่าย[1]

ดังนั้นหากเป็นบุคคลธรรมดาจ่ายค่าจ้างทั่ว ๆ ไปก็อาจวางใจได้ระดับหนึ่งค่ะว่าตนไม่มีหน้าที่ในส่วนนี้

2. จ่ายค่าอะไร

ตามประมวลรัษฎากร มาตรา 40 (1) – (8) ได้มีการกำหนดแยกประเภทเงินได้ไว้ ซึ่งจะส่งผลต่อวิธีการที่ผู้จ่ายจะต้องใช้ในการคำนวณหักภาษี และแบบฟอร์มที่ต้องใช้ในการนำส่งภาษีแก่กรมสรรพากรนั่นเอง โดยการที่จะรู้หรือสามารถแยกได้ว่าเงินที่เราจ่ายไปเป็นเงินประเภทใดตามกฎหมายนั้น

ผู้จ่ายต้องทำการศึกษาเรื่องประเภทของเงินได้ตามประมวลรัษฎากร มาตรา 40 เสียก่อนว่ามีอะไรบ้าง ดังนี้

มาตรา 40 แห่งประมวลรัษฎากร วางหลักการไว้ว่า "เงินได้พึงประเมินนั้นคือ เงินได้ประเภทดังต่อไปนี้ รวมตลอดถึงเงินได้ค่าภาษีอากรที่ผู้จ่ายเงินหรือผู้อื่นออกแทนให้สำหรับเงินได้ประเภทต่าง ๆ ดังกล่าวไม่ว่าในทอดใด..."

- เงินได้เนื่องจากการจ้างแรงงาน ตามสัญญาจ้างแรงงานไม่ว่าจะเป็นเงินเดือน ค่าจ้าง เบี้ยเลี้ยง โบนัส เบี้ยหวัด บำเหน็จ บำนาญ ฯ หรืออาจเรียกง่าย ๆ ว่าเป็น เงินเดือนที่ได้จากงานประจำ

- เงินได้เนื่องจากหน้าที่หรือตำแหน่งงานที่ทำ หรือจากการรับทำงานให้ ไม่ว่าจะเป็นค่าธรรมเนียม ค่านายหน้า เงินอุดหนุนในงานที่ทำ หรือประโยชน์อื่นใดที่ได้รับ หรืออาจเรียกง่าย ๆ ว่าเป็นค่าจ้างทั่วไป เช่น ฟรีแลนด์ รับจ้างทั่วไป

- ค่าแห่งสิทธิ์ต่าง ๆ เช่น ค่าแห่งกู๊ดวิลล์ ค่าแห่งลิขสิทธิ์ หรือสิทธิอย่างอื่นในทำนองเดียวกัน เช่น ค่าเครื่องหมายการค้า

- เงินได้จากการลงทุน ยกตัวอย่างเช่น ดอกเบี้ยหรือผลตอบแทนจากการให้กู้ยืมเงิน (เช่น ดอกเบี้ยเงินฝาก ดอกเบี้ยพันธบัตร เป็นต้น) หรือเงินปันผล หรือเงินส่วนแบ่งกำไรที่ได้รับ ฯลฯ เป็นต้น

- เงินได้หรือประโยชน์อย่างอื่นที่ได้รับเนื่องจากการให้เช่าทรัพย์สิน หรือการผิดสัญญาเช่าซื้อทรัพย์สิน ฯลฯ เป็นต้น

- เงินได้จากวิชาชีพอิสระ 6 อย่าง กล่าวคือ วิชากฎหมาย การประกอบโรคศิลปะ วิศวกรรม สถาปัตยกรรม การบัญชี ประณีตศิลปกรรม

- เงินได้จากการรับเหมา ที่ผู้รับเหมาต้องลงทุนด้วยการจัดหาสัมภาระในส่วนสำคัญนอกจากเครื่องมือ

- เงินได้จากการธุรกิจ การพาณิชย์ การเกษตร การอุตสาหกรรม การขนส่ง หรือการอื่นนอกจากที่ระบุไว้ใน (1) ถึง (7) แล้ว

เมื่อผู้จ่ายเงินทราบแล้วว่าเงินได้ที่ทำการจ่ายไปนั้นเป็นเงินได้ประเภทใด ต่อมาในการหักภาษี ณ ที่จ่ายแต่ละครั้ง ผู้จ่ายก็จะต้องทำการคำนวณและหักภาษีไว้ตามอัตราที่กฎหมายกำหนด

โดยวิธีการคำนวณหักและอัตราในการหักนั้นมีความแตกต่างกันไปตาม

- ประเภทเงินได้ที่จ่าย และ

- สถานะของบุคคลผู้รับเงินด้วย

อาทิเช่น กรณีเงินปันผล ต้องหักในอัตราร้อยละ 10[2] กรณีดอกเบี้ย หรือ กรณีเงินค่าเช่า ต้องหักในอัตราร้อยละ 5[3] เป็นต้น และมีเงินได้บางรายการที่จะต้องหักในอัตราที่ต่างกันหากว่าผู้รับเป็นบุคคลธรรมดา หรือนิติบุคคล ดังนั้นเราจึงต้องทราบว่าเราจ่ายเงินให้ใครด้วย

3. จ่ายให้ใคร

สถานะของผู้รับเงินนั้น ในบางกรณีหากมีความแตกต่างกันก็มีผลต่อการคำนวณ และอัตราที่ใช้ในการหักภาษีหัก ณ ที่จ่ายด้วย ดังนั้นผู้จ่ายจึงจำเป็นต้องทราบว่าตนได้ทำการจ่ายเงินไปให้ใคร ในฐานะอะไร จึงจะสามารถกหักภาษีได้อย่างถูกต้องนั่นเอง

ตัวอย่างอัตราภาษีเงินได้หัก ณ ที่จ่ายในเงินได้ประเภทที่พบบ่อยในชีวิตประจำวัน [4]

ประเภทเงินได้ที่ทำการจ่าย | ผู้รับเงินได้เป็นบุคคลธรรมดา | ผู้รับเงินได้เป็นนิติบุคคล |

40 (1) เงินเดือนจากงานประจำ | หักตามอัตราก้าวหน้า (ร้อยละ 5-35) | - |

40 (2) เงินค่าจ้างทั่วไป | หักตามอัตราก้าวหน้า (ร้อยละ 5-35) | ร้อยละ 3.0 |

40 (3) เงินค่าสิทธิ์ต่าง ๆ | หักตามอัตราก้าวหน้า (ร้อยละ 5-35) | ร้อยละ 0.3 |

40 (4) - ดอกเบี้ย - เงินปันผล |

|

|

40 (5) ค่าเช่าทรัพย์สิน | ร้อยละ 5 | ร้อยละ 5 |

40 (6) ค่าบริการวิชาชีพ เช่น ทนาย หมอ บัญชี ฯ | ร้อยละ 3 | ร้อยละ 3 |

40 (7) ค่ารับเหมาก่อสร้าง ที่ผู้รับจ้างจัดกาสัมภาระด้วยตนเอง | ร้อยละ 3 | ร้อยละ 3 |

ฟอร์มและเอกสารที่เกี่ยวข้อง (สำหรับผู้หักภาษี ณ ที่จ่าย)

เมื่อมีการหักภาษีในอัตราที่ถูกต้องตามประเภทเงินได้และสถานะของผู้รับเงินแล้ว ผู้หักยังมีหน้าที่ต้องนำส่งเงินค่าภาษีดังกล่าวให้แก่กรมสรรพากร โดยใช้แบบฟอร์มให้ถูกต้องตามที่กรมสรรพากรกำหนด อีกด้วย

ซึ่งจะต้องใช้แบบฟอร์มใดในการนำส่งนั้นต้องพิจารณาข้อมูลดังนี้ คือ

- ต้องพิจารณาดูว่าเงินได้ที่เราจ่ายไปเป็นเงินประเภทใด และ

- ต้องพิจารณาดูว่าบุคคลที่เราทำการจ่ายเงินไปให้นั้นเป็นบุคคลประเภทใด

เมื่อทราบ 2 อย่างนี้จึงจะสามารถใช้แบบฟอร์มได้อย่างถูกต้องค่ะ

โดยแบบฟอร์มที่ใช้ในการนำส่งภาษีหัก ณ ที่จ่ายให้แก่กรมสรรพากร สามารถแบ่งประเภทการใช้งานตามช่วงเวลาการยื่นได้เป็น 2 กรณีหลัก ดังนี้

1. กรณีนำส่งภาษีหัก ณ ที่จ่ายรายเดือน

ในเดือนที่มีการหักภาษี ณ ที่จ่าย ผู้จ่ายเงินมีหน้าที่ต้องนำส่งภาษีดังกล่าวให้กรมสรรพากรภายในวันที่ 7 ของเดือนถัดไปโดยต้องยื่น ทั้งแบบฟอร์มภาษี และ ชำระเงินภาษีที่หักไว้ ตามที่กฎหมายกำหนด ซึ่งแบบฟอร์มที่ใช้ขึ้นอยู่กับประเภทของผู้รับเงินได้ เช่น

- หากผู้รับเป็น บุคคลธรรมดา ใช้แบบ ภ.ง.ด.1, ภ.ง.ด.2 หรือ ภ.ง.ด.3 แบ่งตามประเภทของเงินได้

- หากผู้รับเป็น นิติบุคคล ใช้แบบ ภ.ง.ด.53 เป็นหลัก

2. กรณีนำส่งสรุปยอดภาษีเงินได้หัก ณ ที่จ่ายที่ได้ทำการหักไว้ตลอดทั้งปี

นอกจากการยื่นรายเดือนแล้ว ผู้จ่ายเงินยังต้องจัดทำรายงาน สรุปยอดภาษีที่ได้หักไว้ตลอดทั้งปีภาษี เพื่อส่งให้กรมสรรพากรในช่วงปลายปีด้วย โดยแบบฟอร์มที่ใช้ยกตัวอย่างเช่น

- ภ.ง.ด.1 ก ใช้สำหรับเงินได้ประเภทเงินเดือน ตามมาตรา 40 (1) และเงินได้ประเภทค่าบริการหรือรายได้อื่น ๆ ตามมาตรา 40 (2)

- ภ.ง.ด.2 ก ใช้สำหรับเงินได้จากการลงทุน ตามมาตรา 40 (4)

ส่วนแบบ ภ.ง.ด.3 ก นั้น เป็นการยื่นแบบที่กำหนดไว้สำหรับผู้จ่ายเงินได้ที่เป็น รัฐบาล องค์การของรัฐ หรือองค์กรปกครองส่วนท้องถิ่นเท่านั้น ดังนั้นประชาชนแบบเราจึงไม่จำเป็นต้องใช้งานแบบฟอร์มนี้ค่ะ

Q: การเป็นตัวแทนหักภาษีเงินได้ ณ ที่จ่ายและนำส่งภาษีเงินได้หัก ณ ที่จ่ายแทนผู้จ่ายเงินได้

Q: โดนบริษัท (นายจ้าง) ขู่จะหักเงินเดือน จากยอด หัก ณ ที่จ่าย

การแยกแบบฟอร์มตามประเภทของเงินได้ และสถานะของผู้รับเงิน[5]

เมื่อทราบถึงช่วงเวลาที่ต้องทำการยื่นแบบฟอร์มเพื่อนำส่งภาษีหัก ณ ที่จ่ายกันมาแล้ว ส่วนนี้เราจะพามาดูกันว่าเงินได้แต่ละประเภท และสถานะของผู้รับเงินได้ที่แตกต่างกัน มีผลต่อใช้งานแบบฟอร์มอย่างไรบ้าง

1. กรณีที่ผู้รับเงินเป็นบุคคลธรรมดา

ในการยื่นแบบฟอร์มแสดงรายการภาษีหัก ณ ที่จ่ายจะใช้ ภ.ง.ด. 1 , 2 , 3 โดยแยกตามประเภทเงินได้ ดังนี้

- แบบ ภ.ง.ด. 1 : ใช้ในกรณีที่ทำการจ่ายเงินเดือน หรือค่าจ้างพนักงาน และค่าจ้างทั่วไป ตามมาตรา 40 (1) – (2)

- แบบ ภ.ง.ด. 2 : ใช้ในกรณีที่ทำการจ่ายค่าแห่งสิทธิ์ต่าง ๆ เช่น ค่าลิขสิทธิ์ ค่าเครื่องหมายการค้า ตามมาตรา 40 (3) และกรณีการจ่ายเงินค่าดอกเบี้ย เงินปันผล ตามมาตรา 40 (4)

- แบบ ภ.ง.ด. 3 : ใช้ในกรณีที่ทำการจ่ายเงินได้ที่นอกจากที่กล่าวไว้ข้างต้น กล่าวคือ ใช้สำหรับเงินได้ตามมาตรา 40 อนุมาตราดังต่อไปนี้[6]

- เงินได้จากการให้เช่าทรัพย์สิน ตามมาตรา 40(5)

- เงินได้จากวิชาชีพอิสระ คือ วิชาชีพกฎหมาย การประกอบโรคศิลปะ วิศวกรรม สถาปัตยกรรม การบัญชี และประณีตศิลปกรรม ตามมาตรา 40(6)

- เงินได้จากการรับเหมาที่ผู้รับเหมาต้องลงทุนจัดหาสัมภาระในส่วนสำคัญนอกเหนือจากเครื่องมือ ตามมาตรา 40(7)

- เงินได้จาการธุรกิจการพาณิชย์ การเกษตร การอุตสาหกรรม การขนส่ง ฯ ตามมาตรา 40(8)

2. กรณีที่ผู้รับเงินได้เป็นนิติบุคคล

ในการยื่นแบบฟอร์มแสดงรายการภาษีหัก ณ ที่จ่ายจะใช้ ภ.ง.ด. 53 เป็นหลัก โดยเงินได้ประเภทที่ต้องถูกหักภาษี ณ ที่จ่ายและนำส่งตามแบบ ภ.ง.ด. 53 มีดังต่อไปนี้ [7]

- เงินได้จากการขายสินค้าพืชผลการเกษตร (บางประเภท) ดอกเบี้ยเงินฝาก ดอกเบี้ยตั๋วเงิน เงินปันผล เงินส่วนแบ่งกำไรหรือประโยชน์อื่นใด เงินได้จากการให้เช่าทรัพย์สิน เงินได้จากวิชาชีพอิสระ เงินได้จากค่าจ้างทำของ เงินได้จากการประกวด แข่งขัน ชิงโชค หรือการอื่น อันมีลักษณะทำนองเดียวกัน เงินได้จากค่าโฆษณา

- เงินได้ตามมาตรา 40 (8) เฉาะที่จ่ายเป็นค่าบริการอื่น ๆ นอกเหนือจากข้อ 1 ข้างต้น

- เงินได้จากค่าเบี้ยประกันวินาศภัย เฉพาะที่จ่ายให้แก่บริษัท หรือห้างหุ้นส่วนนิติบุคคล ซึ่งประกอบกิจการรับประกันวินาศภัยตามกฎหมายว่าด้วยการประกันวินาศภัยในประเทศไทย

- เงินได้ค่าขนส่ง แต่ไม่รวมถึงการจ่ายค่าโดยสารสำหรับขนส่งสาธารณะ

สรุปแบบฟอร์มที่ใช้ในการนำส่งภาษีหัก ณ ที่จ่าย แยกประเภทตามการใช้งาน

(อ้างอิงจากข้อมูลข้างต้นที่นำมาจากเว็บไซต์กรมสรรพากร)

สถานะผู้รับเงิน | แบบฟอร์ม | ประเภทเงินได้ | ตัวอย่างเงินได้ / รายละเอียด |

บุคคลธรรมดา | ภ.ง.ด.1 | เงินเดือน / ค่าจ้างทั่วไป | ค่าจ้างพนักงาน, เงินเดือน,ค่าจ้างตามมาตรา 40(1)-(2) |

| ภ.ง.ด.2 | ค่าแห่งสิทธิ์ / ดอกเบี้ย / เงินปันผล | ค่าลิขสิทธิ์, ค่าเครื่องหมายการค้า (มาตรา 40(3)), ดอกเบี้ย, เงินปันผล (มาตรา 40(4)) |

| ภ.ง.ด.3 | เงินได้ประเภทอื่น ๆ |

|

นิติบุคคล

| ภ.ง.ด.53 | เงินได้หลายประเภท |

|

|

| เงินได้ตามมาตรา 40(8) | ค่าบริการอื่น ๆ นอกเหนือจากข้อข้างต้น |

|

| เบี้ยประกันวินาศภัย | เฉพาะจ่ายให้บริษัทหรือห้างหุ้นส่วนนิติบุคคลที่ประกอบกิจการรับประกันวินาศภัย |

|

| ค่าเบี้ยขนส่ง | จ่ายค่าขนส่ง แต่ ไม่รวมค่าโดยสารขนส่งสาธารณะ |

ตัวอย่างกรณีศึกษา

บริษัท ก. จ่ายค่าทำบัญชีให้กับนางสาวสายป่าน จำนวน 10,000 บาท ซึ่งเป็น “ค่าบริการทางวิชาชีพอิสระ” ประเภทงานบัญชี ดังนั้น บริษัท ก. ในฐานะ “นิติบุคคลผู้จ่ายเงิน” จึงมีหน้าที่ต้องหักภาษี ณ ที่จ่ายในอัตราร้อยละ 3 ของค่าจ้างที่จ่ายออกไป เมื่อคำนวณแล้ว ภาษีที่ต้องหักคือ 10,000 x 3% = 300 บาท ดังนั้น บริษัท ก. จะหักไว้ 300 บาท และจ่ายจริงให้นางสาวสายป่าน 9,700 บาท โดยในการหักภาษี ณ ที่จ่ายแต่ละครั้งผู้จ่ายเงินต้องพิจารณาก่อนว่า

- ตนเองเป็น บุคคลธรรมดา หรือนิติบุคคล เพราะหน้าที่หักภาษีจะต่างกัน

- เงินที่จ่ายออกไปเป็นเงินได้ประเภทใด

- ผู้รับเงินเป็น บุคคลธรรมดา หรือนิติบุคคล

เมื่อทราบข้อมูลครบแล้ว จึงหักภาษีตามหลักเกณฑ์ที่กฎหมายกำหนดไว้สำหรับแต่ละกรณี นอกจากนี้ ทุกครั้งที่มีการหักภาษี ณ ที่จ่าย ผู้จ่ายเงินยังต้องออกใบรับรองการหักภาษี ณ ที่จ่าย (ใบ 50 ทวิ) ให้แก่ผู้ถูกหักด้วย เพื่อใช้เป็นหลักฐานแสดงว่า ผู้รับเงินได้ถูกหักภาษีไว้ล่วงหน้าแล้ว และสามารถนำไปใช้ยื่นภาษีประจำปีได้ต่อไปนั่นเอง

ผู้จ่ายเงินจะมีหน้าที่หักภาษี ณ ที่จ่ายก็ต่อเมื่อมีการจ่ายเงินได้จำนวนตั้งแต่ 1,000 บาท ขึ้นไป ยกเว้น เป็นการจ่ายเงินได้ตามสัญญาต่อเนื่องที่มีลักษณะเป็นการจ่ายชำระเป็นงวด ๆ ซึ่งมีมูลค่ารวมตามสัญญาเกินกว่า 1,000 บาท เช่น ค่าใช้สัญญาณโทรศัพท์เป็นรายเดือนที่มีการจ่ายครั้งละไม่ถึง 1,000 บาท แต่มีสัญญาต้องจ่ายต่อเนื่องเป็นเวลา 1 ปี เป็นต้น กรณีดังกล่าวนี้โดยหลักการทั่วไปแล้วผู้จ่ายยังคงมีหน้าที่ต้องหักภาษีจากเงินที่ตนได้จ่ายออกไป [8]

(แต่อย่างไรก็ตามกรณีดังกล่าวผู้รับเงินได้ หรือบริษัทผู้ให้บริการสัญญาณโทรศัพท์สามารถทำเรื่องขอเป็นตัวแทนหักภาษี ณ ที่จ่าย และนำส่งภาษีเองได้ ซึ่งกรณีนี้ผู้จ่ายเงินจึงไม่มีหน้าที่ต้องหักภาษี ณ ที่จ่ายอีกแต่อย่างใด) [9]

ทีนี้เรารู้แล้วว่าผู้จ่ายเงินต้องทำอะไรบ้างเวลาหักภาษี ณ ที่จ่าย แต่ถ้ามองอีกมุมหนึ่ง แล้วคนที่ถูกหักล่ะ ? เขาได้อะไร เสียอะไร หรือมีสิทธิอะไรบ้างกับภาษีที่ถูกหักไว้ก่อนแบบนี้ มาดูกันในมุมของ “ผู้ถูกหักภาษี” กันบ้างค่ะ เพื่อจะได้เข้าใจภาพรวมภาษีหัก ณ ที่จ่ายครบทั้งสองด้าน

2) ภาษีเงินได้หัก ณ ที่จ่ายในมุมมองของ: ผู้มีเงินได้ หรือผู้ถูกหัก

ในมุมมองของผู้มีเงินได้หรือผู้ถูกหักภาษี ณ ที่จ่ายนั้น มีประเด็นที่ต้องทำความเข้าใจหลัก ๆ ดังนี้

2.1) การยื่นแบบแสดงรายการภาษีเงินได้ประจำปี และการนำภาษีที่ถูกหักไปในระหว่างปีมาใช้

ในทุกครั้งที่มีการหักภาษี ณ ที่จ่าย กฎหมายกำหนดให้ผู้หักมีหน้าที่ต้องออกใบรับรองการหักภาษี ณ ที่จ่าย หรือใบ 50 ทวิให้แก่ผู้ถูกหัก

โดยหากเป็นเงินได้ประเภทเงินเดือนตามมาตรา 40 (1) ผู้หักมีหน้าที่ต้องออกใบรับรองการหักภาษีดังกล่าวภายในวันที่ 15 กุมภาพันธ์ของปีถัดไป

แต่ถ้าเป็นเงินได้อย่างอื่น เช่น ค่าบริการ ค่านายหน้า หรือเงินปันผล ผู้หักต้องมีหน้าที่ต้องออกให้ทันทีทุกครั้งที่มีการหักภาษีไป (ตามมาตรา 50 ทวิ)

ซึ่งใบนี้ถือเป็นหลักฐานที่สำคัญมาก เพราะเป็นสิ่งที่ใช้ในการยืนยันว่าผู้ถูกหักหรือผู้เสียภาษีแต่ละรายได้ทำการเสียภาษีล่วงหน้าไปแล้วเท่าไหร่นั่นเองค่ะ

2.2) เงินได้บางประเภทที่ผู้ถูกหักมีสิทธิเลือกที่จะไม่นำมารวมคำนวณ โดยให้ถือว่าการหัก ณ ที่จ่ายนั้นเป็น Final Tax = หักแล้วจบเลย ตามมาตรา 48

กล่าวคือว่า มีรายได้บางอย่างที่ถ้าหากถูกหักภาษี ณ ที่จ่ายไปแล้ว เราสามารถเลือกได้เลยว่าจะถือว่าหักแล้วจบ ไม่ต้องเอาไปรวมกับรายได้อื่นตอนยื่นภาษีสิ้นปี หรือถ้าคำนวณแล้วเห็นว่าจะทำให้เสียภาษีน้อยกว่า หรืออาจทำให้ได้เงินคืน ก็สามารถเลือกเอาไปรวมได้ ซึ่งส่วนนี้เป็นสิทธิ์ของผู้ถูกหักภาษีที่จะตัดสินใจเลือกได้เอง

โดยกลุ่มรายได้ที่สามารถเลือกได้ เช่น ดอกเบี้ยพันธบัตร ดอกเบี้ยเงินฝากธนาคารในประเทศ ดอกเบี้ยหุ้นกู้ ฯ เงินปันผลที่ได้รับจากบริษัทไทย เงินที่ได้รับจากการขายอสังหาริมทรัพย์ ที่ได้รับมาจากมรดก เงินค่าชดเชยที่นายจ้างจ่ายให้ครั้งเดียวเพราะเหตุออกจากงาน เป็นต้น

ข้อควรระวังและข้อผิดพลาดที่พบบ่อยเกี่ยวกับภาษีหัก ณ ที่จ่าย

1. หักภาษีผิดประเภทเงินได้

อย่างที่เน้นย้ำไปแล้วในบทความว่าเงินได้แต่ละประเภทส่งผลกระทบต่อทั้งอัตราการหัก และแบบฟอร์มที่ใช้ในการและนำส่งภาษีหัก ณ ที่จ่ายแก่กรมสรรพากร ดังนั้นหมั่นทบทวนประเภทเงินได้กันให้ดีนะคะ เพราะเป็นจุดเริ่มต้นของระบบ ถ้าผิดตั้งแต่ตรงนี้ก็เหมือนกันการกลัดกระดุมเม็ดแรกผิด ทำให้เสียภาษีผิดไปทั้งระบบได้เลยค่ะ

2. เก็บหนังสือรับรองการหักภาษี ณ ที่จ่ายไม่ครบถ้วน

ในมุมของผู้ถูกหักภาษี แทบจะไม่มีหน้าที่อะไรซับซ้อน แค่เพียงยอมให้ถูกหักและเก็บใบ 50 ทวิไว้ใช้ตอนสิ้นปีภาษีเท่านั้นค่ะ แต่จุดที่สำคัญคือ ใบ 50 ทวินี้ให้จำไว้ว่า ‘โดยหักไปกี่ครั้ง ต้องมีใบรับรองการหักทุกครั้ง’ 1 ใบ/1รอบการหัก หากผู้ถูกหักไม่มีใบรับรองนี้หรือมีไม่ครบถ้วน ก็มีความเป็นไปได้สูงว่ากรมสรรพากรจะไม่ให้เรานำภาษีหัก ณ ที่จ่าย ในจำนวนที่ไม่มีเอกสารหลักฐาน มาใช้หักกลบกับจำนวนภาษีที่คำนวณได้ตอนสิ้นปี ซึ่งอาจส่งผลให้ผู้ถูกหักต้องเสียภาษีเพิ่มนั่นเอง

3. นำส่งภาษีล่าช้าเกินกำหนด

ภาษีหัก ณ ที่จ่ายเป็นภาษีที่ผู้หักมีหน้าที่ต้องนำส่งรายงานและเงินภาษีที่หักไว้ให้แก่กรมสรรพากรเป็นรายเดือน โดยต้องนำส่งภายในวันที่ 7 ของเดือนถัดไป (มาตรา 52 ประกอบมาตรา 59) และหากมีการนำส่งเกินกำหนดเวลาดังกล่าวอาจมีเงินเพิ่มเกิดขึ้นได้

ส่งท้าย

จะเห็นได้ว่าภาษีหัก ณ ที่จ่ายนั้นเป็นเรื่องที่ทั้ง ‘ผู้จ่าย’ และ ‘ผู้รับเงิน’ ควรรู้ให้รอบด้าน เพราะมันเกี่ยวข้องกันตั้งแต่ขั้นตอนการจ่ายเงินจนถึงการยื่นภาษีปลายปี

การเข้าใจว่าเงินได้แบบไหนต้องหักกี่เปอร์เซ็นต์ ใช้แบบฟอร์มอะไร และต้องนำส่งเมื่อไหร่ จะช่วยให้ทุกอย่างเป็นระบบมากขึ้น สิ่งสำคัญคือต้องระวังเรื่องเล็ก ๆ ที่มักพลาดกันบ่อย เช่น หักผิดอัตรา ลืมนำส่ง หรือออกใบหักภาษีไม่ครบ เพราะอาจกลายเป็นปัญหาใหญ่ภายหลังได้ แต่ถ้าเราทำถูกตั้งแต่ต้นทั้งสองฝ่ายก็จะสบายใจไม่ต้องมาปวดหัวตอนยื่นภาษี

สุดท้ายนี้การจัดการเรื่องภาษีให้ถูกต้องไม่ใช่แค่หน้าที่ แต่ยังเป็นการดูแลธุรกิจของเราให้เดินได้อย่างมั่นคงด้วยค่ะ

[1] ตัวอย่างเช่น ตามคำสั่งกรมสรรพากรที่ ท.ป. 4/2528 ข้อ 12/6 แก้ไขเพิ่มเติมโดยคำสั่งกรมสรรพากรที่ ท.ป. 226/2559 กำหนดให้บุคคลธรรมดามีหน้าที่ต้องหักภาษี ณ ที่จ่ายในเงินได้จ่ายให้แก่ผู้มีหน้าที่เสียภาษีเงินได้บุคคลธรรมดาอื่น เมื่อมีการจ่ายเงินค่าซื้อเพรช พลอย ทับทิม มรกต ฯ และอื่น ๆ ที่มีลักษณะทำนองเดียวกัน เฉพาะที่ยังไม่ได้มีการเจียระไน เป็นต้น

[2] ประมวลรัษฎากร มาตรา 50 (3) (จ)

[3] กรมสรรพากร , ‘คู่มือการหักภาษี ณ ที่จ่าย เฉพาะกรณีนำส่งด้วยแบบ ภ.ง.ด.3 และแบบ ภ.ง.ด.53’ <https://www.rd.go.th/fileadmin/download/insight_pasi/wht_3_53_030260.pdf>

[4] กรมสรรพากร , ‘การหักภาษี ณ ที่จ่าย ตามคำสั่งกรมสรรพากรที่ ท.ป. 4/2528 แก้ไขเพิ่มเติมโดยคำสั่งกรมสรรพากรที่ ท.ป. 111/2545 < https://www.rd.go.th/fileadmin/download/tab_tp4_101.pdf >

[5] กรมสรรพากร , ‘แบบแสดงรายการภาษีเงินได้หัก ณ ที่จ่าย’ < https://www.rd.go.th/62294.html>

[6] กรมสรรพากร , ‘คู่มือการหักภาษี ณ ที่จ่าย เฉพาะกรณีนำส่งด้วยแบบ ภ.ง.ด.3 และแบบ ภ.ง.ด.53’ <https://www.rd.go.th/fileadmin/download/insight_pasi/wht_3_53_030260.pdf>

[7]กรมสรรพากร , ‘คู่มือการหักภาษี ณ ที่จ่าย เฉพาะกรณีนำส่งด้วยแบบ ภ.ง.ด.3 และแบบ ภ.ง.ด.53’ <https://www.rd.go.th/fileadmin/download/insight_pasi/wht_3_53_030260.pdf>

[8] คำสั่งกรมสรรพากร ที่ ท.ป. 266/2559 เรื่อง สั่งให้ผู้จ่ายเงินได้พึงประเมินตามมาตรา 40 แห่งประมวลรัษฎากร มีหน้าที่หักภาษี ณ ที่จ่าย

[9] หลักเกณฑ์และเงื่อนไขในการขอเป็นตัวแทนหักภาษี ณ ที่จ่ายกรณีดังกล่าวนี้เป็นไปตามประกาศอธิบดีกรมสรรพากร เกี่ยวกับภาษีเงินได้ (ฉบับที่ 457) เรื่อง กำหนดคุณสมบัติ หลักเกณฑ์ วิธีการ และเงื่อนไขการเป็นตัวแทนหักภาษี ณ ที่จ่ายและนำส่งภาษีเงินได้ ณ ที่จ่ายแทนผู้จ่ายเงิน

ปรึกษาทนายตัวจริง

สอบถามได้ทุกเรื่องราวทางกฎหมาย

"โดนโกง โดนประจาน" ปรึกษาได้ในคลิกเดียว