จดบริษัท ประหยัดภาษี จริงหรอ?

คนทำธุรกิจหลายคนไม่ว่าจะเป็นคนที่รับงานเองอย่างฟรีแลนด์, Influencer, Youtuber, เหล่า Creator ทั้งหลาย หรือเจ้าของร้านค้าออนไลน์ ก็คงเคยได้ยินคำแนะนำที่ว่า ‘ถ้าอยากจ่ายภาษีน้อย ให้รีบไปจดบริษัท..’ แต่จริง ๆ แล้วการจดบริษัทช่วยให้ประหยัดภาษีได้จริงเหรอ หรือแค่เป็นความเข้าใจผิดกันแน่ บทความนี้จึงอยากชวนมาทำความเข้าใจให้ชัด ๆ ว่า สรุปแล้วจดบริษัทมันช่วยประหยัดภาษีจริงไหมนะ??

ความแตกต่างระหว่างภาษีบุคคล กับภาษีบริษัท

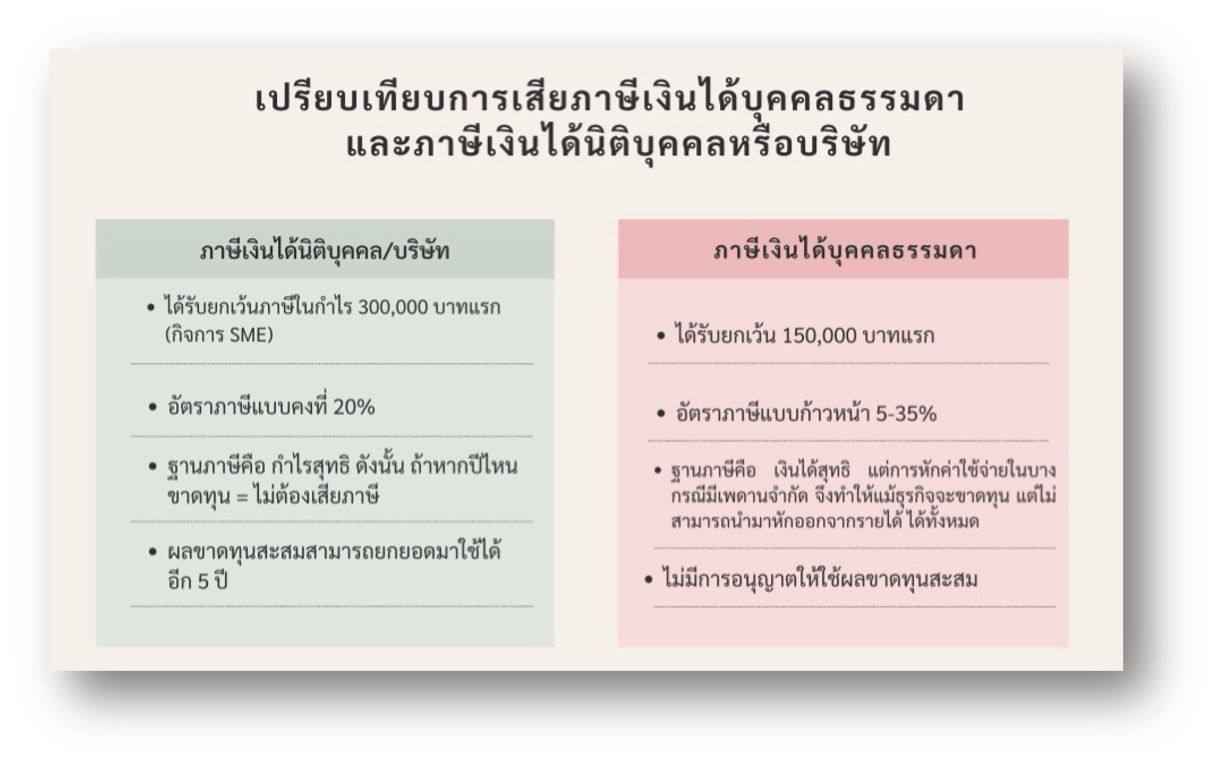

ก่อนอื่นเลยอยากชวนทุกคนมาทำความเข้าใจถึงความแตกต่างของข้อกฎหมายที่ใช้ในการจัดเก็บภาษี ระหว่างภาษีเงินได้บุคคลธรรมดาและภาษีเงินได้นิติบุคคลกันก่อน เพื่อปูพื้นฐานไปสู่การหาคำตอบว่าเสียภาษีแบบไหนจะประหยัดว่ากันแน่..

สิ่งที่ทำให้หลายคนอาจเคยได้ยินได้ฟังคำแนะนำที่ว่า การจดบริษัทจะช่วยให้ประหยัดภาษีนั้น

ก็คงเป็นเพราะหากเราพิจารณาดูแบบคร่าว ๆ แล้วจะเห็นได้ว่าบริษัทหรือนิติบุคคลจะได้รับสิทธิประโยชน์ทางภาษีมากกว่าบุคคลธรรมดา ทั้งจำนวนขั้นต่ำการยกเว้นที่มากกว่า อัตราภาษีที่ต่ำกว่า และการให้สิทธินำผลขาดทุนจากปีก่อน ๆ ยกยอดมาใช้ในปีภาษีถัดไปได้ ดังตัวอย่างตามภาพนี้ค่ะ

จากภาพจะเห็นว่า การจดทะเบียนจัดตั้งบริษัทนั้นก็ดูเหมือนว่าจะทำให้เราได้รับสิทธิประโยชน์มากกว่าบุคคลธรรมดาจริง เนื่องจากเหตุผลดังต่อไปนี้

1. นิติบุคคล (เฉพาะกรณีนิติบุคคลที่จดทะเบียนจัดตั้งเป็น SME) จะได้รับสิทธิยกเว้นภาษี

ในกำไรสุทธิส่วนที่ไม่เกินกว่า 300,000 บาท[1] ในขณะที่เกณฑ์การยกเว้นภาษีเงินได้ของบุคคลธรรมดาอยู่ที่ 150,000 บาทเท่านั้น

2. ในการเสียภาษีเงินได้นิติบุคคล ใช้อัตราภาษีแบบคงที่ ที่ร้อยละ 20

ดังนั้น ไม่ว่าบริษัทจะมีกำไรสูงมากแค่ไหนอัตราภาษีที่ต้องเสียก็จะไม่ได้เพิ่มขึ้นตามฐานของกำไร ในขณะที่ภาษีเงินได้บุคคลธรรมดานั้น ใช้อัตราภาษีแบบก้าวหน้า กล่าวคือ มีตั้งแต่ร้อยละ 5-35 ส่งผลให้ยิ่งมีรายได้สูงมากเท่าไหร่ อัตราภาษีที่บุคคลธรรมดาต้องแบกรับก็มีมากขึ้นเท่านั้นนั่นเอง

📖 อ่านบทความแนะนำ: ภาษีบริษัท ที่ผู้เปิดบริษัทเองควรรู้

3. กรณีที่นิติบุคคลหรือบริษัทประกอบกิจการแล้วเกิดภาวะขาดทุนทางภาษีในปีใด ปีดังกล่าวบริษัทก็ไม่มีหน้าที่ต้องเสียภาษีเงินได้

เพราะภาษีบริษัทนั้นจัดเก็บจากฐาน “กำไรสุทธิ” โดยใช้วิธีการหักค่าใช้จ่ายตามความเป็นจริงซึ่งบริษัทได้มีการจ่ายไป

ในขณะที่ภาษีเงินได้บุคคลธรรมดานั้นใช้วิธีการจัดเก็บเอาจากฐาน “เงินได้สุทธิ” และในการคำนวณหักค่าใช้จ่าย มีการใช้วิธีการหักแบบเหมา ทำให้บางครั้งอาจไม่สามารถนำค่าใช้จ่ายที่เกิดขึ้นในกิจการไปใช้ได้หมด ในกรณีเลือกหักแบบเหมานี้จึงจะส่งผลให้แม้ว่าธุรกิจที่เราทำจะขาดทุน แต่หากคำนวณออกมาแล้วเจ้าของธุรกิจ (บุคคลธรรมดา) นั้น มีรายได้ถึงเกณฑ์ที่จะต้องเสียภาษี ก็มีหน้าที่ต้องเสียภาษีตามกฎหมาย

ในกรณีของนิติบุคคลหรือบริษัทนั้นหากในปีภาษีใดที่มีผลประกอบการ ‘ขาดทุน’ ผลขาดทุนดังกล่าวนอกจากจะทำให้ไม่ต้องเสียภาษีแล้ว ยังสามารถยกยอดผลขาดทุนนั้นมาหักกับกำไรในรอบปีภาษีถัดไปได้อีกด้วย (ยกมาได้ไม่เกิน 5 ปี)[2] ในขณะที่บุคคลธรรมดาไม่มีการให้สิทธิดังกล่าว เพราะคนธรรมดาไม่มีผลขาดทุนนั่นเอง

ยกตัวอย่างเช่น

บริษัท ก. ประกอบธุรกิจในปี 67 แล้วปรากฏว่าบริษัทขาดทุน ซึ่งคิดเป็นจำนวนเงิน 20 ล้านบาท ผลก็คือ ในปีภาษีนั้นบริษัทไม่มีหน้าที่ต้องเสียภาษีเงินได้นิติบุคคล และหากต่อมาในปี 68 บริษัทประกอบกิจการ และมีผลกำไรเกิดขึ้นจำนวน 30 ล้านบาท กรณีเช่นนี้ในปีภาษี 68 บริษัท ก. สามารถนำผลขาดทุนสะสมของปีภาษี 67 จำนวน 20 ล้านบาทมาหักออกจากกำไรดังกล่าวได้ และถือว่าในปี 68 นั้น บริษัทมีกำไรสุทธิเพียง 10 ล้านบาท เป็นต้น

⭐️ ปรึกษาทนายเบื้องต้นฟรี ง่ายๆผ่านทาง Free Q&A โดยไม่จำเป็นต้องระบุตัวตน

แต่อย่างไรก็ตาม ถ้ามองให้ลึกลงไปจริง ๆ แล้ว การจดบริษัทไม่ได้ช่วยให้ทุกคนประหยัดภาษีได้เสมอไปนะคะ เพราะวิธีการคำนวณภาษีของ “บุคคลธรรมดา” กับ “นิติบุคคล” นั้น มีกติกาและหลักกฎหมายที่แตกต่างกันพอสมควรเลย พูดง่าย ๆ คือ ไม่ใช่ทุกธุรกิจจะเหมาะกับการจดบริษัท

โดยเฉพาะถ้าจดขึ้นมาแค่เพราะอยากจ่ายภาษีน้อย แบบนั้นอาจไม่ได้ผลอย่างที่คิดก็ได้ค่ะ ดังนั้น ก่อนจะรีบไปจดหรือยังลังเลอยู่ ลองมาทำความเข้าใจเรื่องพวกนี้กันก่อนดีกว่า เพราะบางทีธุรกิจของเราก็อาจประหยัดภาษีได้อยู่แล้ว โดยไม่ต้องเสียเวลาและค่าใช้จ่ายไปจดบริษัทเลยด้วยซ้ำ!

📖 อ่านบทความที่เกี่ยวข้อง

- จดทะเบียนบริษัทใช้เงินเท่าไหร่ มีขั้นตอนอะไรบ้าง?

- สรุปมาให้แล้ว! 7 ขั้นตอนจดทะเบียนบริษัทแบบเข้าใจง่าย

หลักการที่ต้องทำความเข้าใจหรือสิ่งที่ต้องพิจารณาก่อนการตัดสินใจว่า จะจดบริษัทหรือไม่ มีดังต่อไปนี้

1. อัตราภาษีเงินได้บุคคลธรรมดาที่เสียภาษีอยู่ในปัจจุบัน

กล่าวคือ หากดูตามหลักกฎหมายแม้จะเห็นว่าภาษีเงินได้บุคคลธรรมดานั้นมีอัตราภาษีขั้นสูงที่สูงกว่าภาษีเงินได้นิติบุคคล (สูงสุดถึง 35% ในขณะที่ภาษีเงินได้นิติบุคคลใช้อัตราคงที่ที่ 20%) แต่อย่างไรก็ตามอัตราภาษีนี้จะปรับขึ้นตามฐานของเงินได้ตามตารางดังนี้ค่ะ

เงินได้สุทธิ | อัตราภาษีเงินได้บุคคลธรรมดา |

0 - 150,000 | ยกเว้นภาษี |

150,001 - 300,000 | 5 % |

300,001 - 500,000 | 10 % |

500,001 - 750,000 | 15 % |

750,001 - 1,000,000 | 20 % |

1,000,001 - 2,000,000 | 25 % |

2,000,001 - 5,000,000 | 30 % |

5,000,001 บาทขึ้นไป | 35 % |

ดังนั้น การจดบริษัทจะช่วยลดภาษีหรือไม่ ต้องมาพิจารณาดู ‘ฐานรายได้’ ของเราก่อนค่ะ

📖 อ่านบทความแนะนำ: อยากยื่นภาษีเงินได้บุคคลธรรมดาเอง เริ่มยังไงดี?

หากว่ารายได้สุทธิต่อปีของเรา (หักค่าใช้จ่ายและค่าลดหย่อนแล้ว) ยังไม่ถึง 1,000,000 บาท ในหลายกรณีการเสียภาษีในฐานะของบุคคลธรรมดาก็อาจช่วยประหยัดภาษีมากกว่า เพราะเงินได้สุทธิในระบบการคำนวณภาษีบุคคลธรรมดาคิดเป็น ‘ขั้นบันได’กล่าวคือ รายได้น้อยเสียภาษีน้อย รายได้มากเสียภาษีมาก ค่อย ๆ ขยับขึ้นไปทีละขั้น

หมายความว่าแม้เราจะมีเงินได้สุทธิรวมทั้งสิ้น 1,000,000 บาทในปีนั้น ซึ่งจะอยู่ในอัตราภาษี 20% แต่ไม่ได้หมายความว่าเงินได้ทั้ง 1,000,000 จะถูกคิดภาษีในอัตรานี้ เพราะในการคำนวณภาษีนั้นต้องทำการแบ่งเงินได้ออกเป็นขั้นบันไดตามอัตราภาษี ส่งผลให้

- รายได้ช่วง 0 - 150,000 จะได้รับการยกเว้นภาษี

- ช่วง 300,001 - 500,000 จะถูกคิดภาษีในอัตรา 5 %

- ช่วง 300,001 - 500,000 จะถูกคิดภาษีในอัตรา 10 % ขยับขึ้นไปเรื่อย ๆ จนถึง

- ช่วง 750,001 - 1,000,000 จึงจะถูกคิดในอัตรา 20 % ค่ะ[3]

เห็นไหมคะ ว่าสุดท้ายแล้วอัตราภาษีเฉลี่ยจริง ๆ อาจไม่ถึง 20% ด้วยซ้ำ ในขณะที่ภาษีเงินได้นิติบุคคล (ของบริษัท) จะถูกคิดภาษีในอัตรา 20 % ของกำไรสุทธิที่ไม่อยู่ภายใต้เกณฑ์ขั้นต่ำของการได้รับยกเว้นนั่นเองค่ะ ซึ่งการยกเว้นในกำไรสุทธิกรณีของนิติบุคคลนี้ก็จะมีเงื่อนไขด้วยนะคะ ซึ่งจะกล่าวถึงรายละเอียดในหัวข้อถัดลงมาค่ะ

⚖️ อ่านเพิ่มเติม: ประมวลรัษฎากร

2. เงื่อนไขของการเป็นนิติบุคคลแบบ SMEs

ตามที่ได้มีการกล่าวไว้ในตอนต้นของบทความนี้ว่านิติบุคคลนั้นจะได้รับยกเว้นภาษีเงินได้ ในกำไรสุทธิส่วนที่ไม่เกินกว่า 300,000 บาท

ซึ่งมากกว่าเกณฑ์การยกเว้นขั้นต่ำของภาษีเงินได้บุคคลธรรมดาถึงเท่าตัวนึง แต่อย่างไรก็ตามสิทธิประโยชน์ดังกล่าวนี้ใช้สำหรับกรณีของวิสาหกิจขนาดย่อมถึงขนาดกลาง หรือ SMEs เท่านั้นค่ะ

หมายความว่าถ้าธุรกิจของเราไม่เข้าเงื่อนไขการเป็นธุรกิจ SMEs ตามหลักเกณฑ์และเงื่อนไขที่กรมสรรพากรกำหนด ก็ไม่สามารถใช้สิทธิยกเว้นภาษีในกำไรสุทธิจำนวน 300,000 บาทแรกนี้ได้ ส่งผลให้ต้องนำกำไรสุทธิทั้งหมดมาคำนวณเพื่อเสียภาษีตั้งแต่บาทแรกในอัตรา 20% นั่นเองค่ะ

ซึ่งหลักเกณฑ์และเงื่อนไขของกิจการที่จะถือว่าเป็นกิจการขนาดย่อม หรือ SME ตามข้อกำหนดของกรมสรรพากรนั้น มีดังต่อไปนี้ค่ะ [4]

- มีทุนจดทะเบียนที่ชำระแล้วไม่เกิน 5 ล้านบาท และ

- มีรายได้จากการขายสินค้าหรือให้บริการไม่เกิน 30 ล้านบาทต่อปี

ซึ่งหากกิจการของเราเข้าเงื่อนไขการเป็น SMEs จะมีอัตราภาษีดังนี้ [5]

กำไรสุทธิ (ทางภาษี) | อัตราภาษี |

0 – 300,000 | ได้รับยกเว้น |

300,001 – 3,000,000 | 15 % |

3,000,000 บาทขึ้นไป | 20 % |

ดังนั้นหากต้องการจดบริษัทเพื่อใช้สิทธิประโยชน์ในส่วนนี้ก็จำต้องพิจารณาข้อเท็จจริงของกิจการว่าเข้าเงื่อนไขดังกล่าวนี้หรือไม่นั่นเองค่ะ

💬 อ่านคำตอบจากทนาย Q: ปรึกษาเรื่องภาษีและการจดตั้งบริษัทค่ะ

3. เปรียบเทียบจำนวนภาษีที่คำนวณได้

ตามที่ได้อธิบายไว้ในข้างต้นแล้วว่าในบางกรณีการที่บุคคลธรรมดามีอัตราภาษีที่สูงกว่าภาษีนิติบุคคล ก็อาจไม่ได้หมายความว่าจะทำให้เสียภาษีมากกว่า จำนวนภาษีนั้นขึ้นอยู่กับบริบทข้อเท็จจริง และรายละเอียดที่บุคคลแต่ละรายมีซึ่งแตกต่างกัน

ดังนั้นก่อนที่จะคิดไปจดบริษัทเพราะอยากประหยัดภาษีจึงอยากชวนให้ทุกคนลองมาคำนวณภาษีกันดูก่อนว่า สรุปแล้วถ้าเรามีฐานรายได้เท่านั้น มีค่าใช้จ่าย ค่าลดหย่อนแบบนี้ เสียภาษีแบบไหนจะประหยัดกว่ากัน

ในบทความนี้จึงขอยกตัวอย่างการคำนวณให้เห็นเป็นภาพชัดเจน สมมติว่านาย ก.ทำธุรกิจขายของชำ มีรายได้ 1 ล้านบาทต่อปี มีต้นทุนค่าใช้จ่ายในการประกอบกิจการ 5 แสนบาท

- คำนวณภาษีเงินได้บุคคลธรรมดา

ขั้นตอนที่ 1) รายได้ – ค่าใช้จ่าย* – ค่าลดหย่อน* = เงินได้สุทธิ

ขั้นตอนที่ 2) เงินได้สุทธิ X อัตราภาษีแบบขั้นบันได (5-35) = ภาษีที่ต้องจ่าย

*การหักค่าใช้จ่ายในระบบภาษีเงินได้บุคคลธรรมดา ในเงินได้จากการประกอบธุรกิจตามมาตรา 40 (8) นั้นสามารถเลือกหักได้ 2 รูปแบบ กล่าวคือ หักค่าใช้จ่ายแบบเหมา 60 % และ หักค่าใช้จ่ายตามจริง ซึ่งสามารถอ่านรายละเอียดได้จากบทความเรื่อง ‘อยากยื่นภาษีเงินได้บุคคลธรรมดาเอง เริ่มยังไงดี?’ แต่ในการคำนวณตามตัวอย่างนี้จะขอใช้วิธีการหักค่าใช้จ่ายตามจริงค่ะ

*ค่าลดหย่อนในระบบภาษีเงินได้บุคคลธรรมดานั้น มีหลายรายการ แต่ในการคำนวณตามตัวอย่างนี้จะขอใช้เพียงค่าลดหย่อนส่วนตัวจำนวน 60,000 บาท ที่ทุกคนมีเหมือนกันมาคำนวณให้เห็นค่ะ

- คำนวณภาษีเงินได้นิติบุคคล

ขั้นตอนที่ 1) รายได้ – ค่าใช้จ่าย* = กำไรทางบัญชี

ขั้นตอนที่ 2) กำไรทางบัญชี +/- รายการปรับปรุงทางภาษี* = กำไรทางภาษี

ขั้นตอนที่ 3) กำไรทางภาษี X อัตราภาษีนิติบุคคล (20%) = ภาษีที่ต้องจ่าย

การหักค่าใช้จ่ายในระบบภาษีเงินได้นิติบุคคลนั้น มีวิธีการหักแบบเดียวคือต้องหักค่าใช้จ่ายตามจริง ซึ่งต้องมีการแสดงหลักฐาน เอกสาร และจัดทำบัญชีตามเงื่อนไขของกฎหมาย ไม่สามารถเลือกหักแบบเหมาได้เหมือนบุคคลธรรมดา และไม่มีค่าลดหย่อนเหมือนอย่างบุคคลธรรมดา

*การปรับปรุงรายการทางภาษี หมายความถึง การหักออกหรือบวกกลับรายจ่ายบางรายการเข้าไป เพื่อใช้ในการคำนวณภาษี ตามหลักเกณฑ์และเงื่อนไขของมาตรา 65 ทวิ และมาตรา 65 ตรี เช่น การบวกกลับรายการที่เป็นรายจ่ายต้องห้ามทางภาษี เป็นต้น แต่ในบทความนี้เพื่อความสะดวกจึงจะยกตัวอย่างโดยถือว่าไม่มีการปรับปรุงรายการทางภาษีใด ๆ

จากตัวอย่างข้างต้น สามารถคำนวณภาษีได้ดังนี้

- กรณีภาษีเงินได้บุคคลธรรมดา

ขั้นตอนที่ 1) 1,000,000 – 500,000 – 60,000 = 440,000 บาท

ขั้นตอนที่ 2) 440,000 X อัตราภาษีแบบขั้นบันได (5-35)

- ช่วง 0- 150,000 = ยกเว้นภาษี

- ช่วง 150,001 - 300,000 เสียภาษี 5% = 7,500 บาท

- ช่วง 300,000 – 440,000 เสียภาษี 10% = 14,000 บาท

รวมภาษีที่ต้องเสีย คือ 21,500 บาท

- กรณีภาษีเงินได้นิติบุคคล (SMEs)

ขั้นตอนที่ 1) 1,000,000 – 500,000 = 500,000

ขั้นตอนที่ 2) 500,000 +/- รายการปรับปรุงทางภาษี (ไม่มี) = 500,000

ขั้นตอนที่ 3) 500,000 X อัตราภาษีแบบ SMES

- ช่วง 300,000 บาทแรก = ยกเว้นภาษี

- ช่วง 300,001 – 500,000 เสียภาษี 15% = 30,000 บาท

รวมภาษีที่ต้องเสีย คือ 30,000 บาท

📖 อ่านบทความภาษี

หากข้อเท็จจริงเปลี่ยนไปว่ากิจการของนาย ก. มีกำไร 5 ล้านบาท และมีต้นทุนรายจ่ายที่เกิดขึ้นจริง 1 ล้านบาท ภาระภาษีจะเปลี่ยนแปลงไปดังนี้

- กรณีภาษีเงินได้บุคคลธรรมดา

ขั้นตอนที่ 1) 5,000,000 – 1,000,000 – 60,000 = 3,940,000 บาท

ขั้นตอนที่ 2) 3,940,000 X อัตราภาษีแบบขั้นบันได (5-35)

- ช่วง 0- 150,000 = ยกเว้นภาษี

- ช่วง 150,001 - 300,000 เสียภาษี 5% = 7,500 บาท

- ช่วง 300,000 – 500,000 เสียภาษี 10% = 20,000 บาท

- ช่วง 500,001 - 750,000 เสียภาษี 15% = 37,000 บาท

- ช่วง 750,001 - 1,000,000 เสียภาษี 20% = 50,000 บาท

- ช่วง 1,000,001 - 2,000,000 เสียภาษี 25% = 250,000 บาท

- ช่วง 2,000,000 - 3,940,000 เสียภาษี 30% = 582,000 บาท

รวมภาษีที่ต้องเสีย คือ 947,000 บาท

- กรณีภาษีเงินได้นิติบุคคล (SMEs)

ขั้นตอนที่ 1) 5,000,000 – 1,000,000 = 4,000,000

ขั้นตอนที่ 2) 4,000,000 +/- รายการปรับปรุงทางภาษี (ไม่มี) = 4,000,000

ขั้นตอนที่ 3) 4,000,000 X อัตราภาษีแบบ SMES

- ช่วง 300,000 บาทแรก = ยกเว้นภาษี

- ช่วง 300,001 – 3,000,000 เสียภาษี 15% = 405,000 บาท

- ช่วง 3,000,000 – 4,000,000 เสียภาษี 20% = 200,000 บาท

รวมภาษีที่ต้องเสีย คือ 605,000 บาท

จากตัวอย่างจะเห็นได้ว่าไม่ในบางกรณีการจดบริษัทก็อาจไม่ได้ช่วยให้เราเสียภาษีน้อยกว่าการเสียภาษีในฐานะของบุคคลธรรมดาเสมอไป ขึ้นอยู่กับข้อเท็จจริงของแต่ละกิจการค่ะ ดังนั้นก่อนตัดสินใจจึงควรคำนวณภาษีของตนให้ถี่ถ้วนก่อนนั่นเองค่ะ

📖 อ่านบทความภาษี

- ซื้อหุ้นสหรัฐ-หุ้นต่างประเทศแล้วได้กำไร เมื่อไหร่ที่ต้องเสียภาษีในไทย?

- ทุกอย่างที่ต้องรู้เกี่ยวกับภาษีหัก ณ ที่จ่าย รวมถึงฟอร์มแนะนำ ข้อควรระวัง

ค่าใช้จ่ายแฝงที่มาพร้อมกับการจดทะเบียนจัดตั้งบริษัท

ตามที่ได้กล่าวมาข้างต้นจะเห็นได้ว่าวิธีการคำนวณภาษีเงินได้นิติบุคคล การหักค่าใช้จ่ายนั้นมีวิธีการหักแบบเดียว คือ ต้องหักค่าใช้จ่ายตามจริงที่เกิดขึ้นในกิจการ

ดังนั้นในการจะระบุว่าในกิจการของเรามีค่าใช้จ่ายอะไรเกิดขึ้นบ้างนั้น เรามีหน้าต้องจัดทำเอกสาร หลักฐาน และจัดทำบัญชี และงบการเงินต่าง ๆ ตามหลักเกณฑ์และเงื่อนไขที่กฎหมายกำหนด ส่งผลให้จะเกิดค่าใช้จ่ายแฝงขึ้นมาในส่วนนี้อย่างหลีกเลี่ยงไม่ได้ เช่น ค่าจัดทำเอกสาร ค่าจัดทำบัญชี ค่าสอบบัญชี เป็นต้น ซึ่งถ้าคิดจะจดบริษัทเพราะอยากประหยัดภาษีอย่างเดียวนั้น ก็อย่าลืมคิดค่าใช้จ่ายในส่วนนี้ด้วยนะคะ

แต่อย่างไรก็ตามที่กล่าวมาทั้งหมดนี้ไม่ได้หมายความว่าผู้เขียนไม่เห็นด้วยกับแนวคิดที่ว่าการจดบริษัทจะทำให้ประหยัดภาษีนะคะ ตามตัวอย่างที่ได้ยกให้เห็นในการคำนวณภาษีเปรียบเทียบกันนั้นจะเห็นได้ว่าในกรณีที่บริษัทมีกำไรสูง ๆ และกิจการมีแนวโน้มการเติบโต การจดบริษัทก็จะช่วยประหยัดภาษีได้ค่อนข้างมากทีเดียว อีกทั้งในการเสียภาษีเงินได้บุคคลธรรมดา ในเงินได้จากการประกอบธุรกิจ (มาตรา 40 (8)) หากต้องการที่จะหักค่าใช้จ่ายตามจริง ซึ่งในบางครั้งหักได้สูงกว่าการหักแบบเหมา ก็ต้องมีการจัดทำเอกสารหลักฐานประกอบที่น่าเชื่อถือด้วยเช่นกัน ซึ่งอาจมีค่าใช้จ่ายแฝงมาด้วยเช่นเดียวกัน

💬 อ่านคำตอบจากทนาย (Q&A)

- Q: การออกหนังสือรับรองการหักภาษี ณ ที่จ่าย ไม่ถูกต้องตามข้อเท็จจริง

- Q: ต้องการปรึกษาทนาย เกี่ยวกับภาษีธุรกิจการส่งออก

ส่งท้าย

กล่าวโดยสรุปแล้วในการพิจารณาว่าควรจะจดบริษัทดีหรือไม่นั้น อาจต้องพิจารณาให้รอบด้าน ทั้งเงื่อนไขและหลักเกณฑ์ต่าง ๆ ทางภาษี และข้อเท็จจริงที่เรามีประกอบกัน อีกทั้งควรต้องเปรียบเทียบต้นทุนที่อาจเพิ่มขึ้นจากการจดบริษัทด้วยนั่นเองค่ะ

อย่างไรก็ตามการจะตัดสินใจจดบริษัทหรือไม่นั้นสิ่งที่ควรคำนึงถึงจริง ๆ อาจไม่ใช่จำนวนภาษีที่ต้องเสีย หรือการประหยัดภาษี แต่อาจจะเป็นโอกาสในการเติบโตของธุรกิจ เป้าหมายของกิจการ ความจำเป็นและข้อเท็จจริงต่าง ๆ ประกอบด้วย เพื่อให้เราสามารถใช้ภาษีเพื่อเป็นประโยชน์ต่อกิจการ ไม่ใช่ข้อจำกัดในการเติบโตค่ะ

📢 หากคุณกำลังมองหาคำแนะนำในการจัดการภาษี หรือต้องการปรึกษาปัญหากฎหมายอื่นๆ ติดต่อทนายผู้เชี่ยวชาญ กว่า 700 คนทั่วประเทศผ่านเว็บไซต์ได้เลย

[1] กรมสรรพากร, การกำหนดลักษณะของธุรกิจ SME <https://www.rd.go.th/fileadmin/user_upload/SMEs/infographic/about/1_about_sme_new.pdf>.

[2] ประมวลรัษฎากร, มาตรา 65 ตรี(12).

[3] ประมวลรัษฎากร, มาตรา 48(1).

[4] กรมสรรพากร, การกำหนดลักษณะของธุรกิจ SME <https://www.rd.go.th/fileadmin/user_upload/SMEs/infographic/about/1_about_sme_new.pdf>.

[5] พระราชกฤษฎีกา ออกตามความในประมวลรัษฎากร ว่าด้วยการลดอัตราและยกเว้นรัษฎากร (ฉบับที่ 564)พ.ศ.2566.

ปรึกษาทนายตัวจริง

สอบถามได้ทุกเรื่องราวทางกฎหมาย

"โดนโกง โดนประจาน" ปรึกษาได้ในคลิกเดียว

สมัครเป็นทนายออนไลน์

แพล็ทฟอร์มรวบรวม

งานกฎหมายจากทั่วประเทศ